金融ワカラナイ女子による、

ワカラナイ女子のための金融コミュニティ

身近な家計管理から世界経済まで、広い意味での「金融」をテーマに勉強する女子会を開催しています。女子会は、基本少人数制。同世代や同じ目線の方々が、安心して話せる場所になるよう工夫しています。「自分なりの判断基準」を見つけていくお手伝いをしています。

*レポートページに移動します。

女子会レポート

先日「個人向け国債」について学ぶ、きんじょ座談会が開かれました♪「個人向け国債って、名前は聞いたことあるけど、よくわからない」「国債って、国の借金??」という意見が飛び交う中、金融はじめてさんと金融についてゆる~くお話したい女子たちは個人向け国債について、何を学んだのでしょうか?実際に座談会に参加した、体験レポートをお届けします!

2023.1.27up!

=sponsored contents=きんゆう女子。では、金融や経済を自ら調べたり、体験したり、専門家やサービス提供企業に聞きながら「自分の判断軸」を育てることを大切にしています。このレポートは参加者や読者の金融リテラシーの理解度を上げるために、運営ポリシーに共感いただいている財務省さんのご協賛のもと企画しました。「with き」ページも併せてご覧ください。

11月29日(火)「個人向け国債」について学ぶ、きんじょ座談会が開かれました。

個人向け国債の公式キャラクター、個人向け国債の個子ちゃん&コクサイ先生も来てくれました♪

インターネットで何でも簡単に調べられる今、検索さえすれば、個人向け国債とはこういうもの。といった解説は山ほど出てきます。

でもその解説が難しすぎて、なかなか理解できない!

なんて経験は多くの人にあるのではないでしょうか。

きんゆう女子。ではこんな金融はじめてさんでも、「わたしのポートフォリオ」を作るワークを通してみん

なで一緒に考えていくことで、より「個人向け国債」について理解を深めていこう。と、この座談会を企画されたとのことです。

「個人向け国債って、名前は聞いたことあるけど、よくわからない」

「国債って、国の借金??」

という意見が飛び交う中、金融はじめてさんと金融についてゆる~くお話したい女子たちは個人向け国債について、何を学んだのでしょうか。

実際に座談会に参加した、体験レポートをお届けします!

まず、この座談会を企画してくださったきんゆう女子。のまり子さんから、財務省さんが教えてくださった「個人向け国債のポイント」についてシェアいただきました。

個人向け国債というのは、個人のみが買うことができる債券という金融商品になります。

ここでいう債券とは、簡単にいうと「国や企業などの団体が、投資家からお金を借り入れた時に発行される借用証書の一種」です。

個人向け国債の種類には、変動金利の10年と固定金利の5年と3年の3種類あります。

変動10年は半年ごとに利率が変わり、固定5年、3年は発行時に決めた利率が満期まで変わりません。

ここからは、この3種類に共通する「個人向け国債のポイント」をみていきましょう。

ポイント1.

個人向け国債とは、国が発行している債券というのが1番のポイントです。

個人向け国債を購入することでお金を貸す先は国(日本)なので、半年ごとの利子の支払いも、満期が来た時の元本の返しも、国が責任をもって行ってくれます。

お金を貸す先が国だと、企業などと比べて債務不履行の心配が少なくて安心ですよね。

ポイント2.

個人向け国債は、確実に増やすことのできる、元本割れしない金融商品です。

発行から1年経ったら、満期になっていなくても1万円単位でお金に変えること(中途換金)もできます。その時は、既に受け取っている利子を基に直前2回分の各利子相当額×0.79685%が差し引かれますが、トータルで見て元本割れになることはありません。

また個人向け国債は、どの商品でも年率0.05%の最低金利が保証されています。

これは大手銀行の普通預金の金利(0.001%)の50倍、定期預金の金利(0.002%)の25倍にもなります。

このように、最初から「何年かけて最低でもどれだけ増えるか」わかっているということは、自分の資産をどう増やし、どう守るかという観点でとても大切なことになります。

ポイント3.

個人向け国債は1万円から、インターネットをはじめお近くの金融機関(証券会社や郵便局、銀行)などで買うことができます。

沢山お金がないと買うことができないイメージがあったのですが、1万円からなんて気軽に買えていいですよね。

国債の発行は、財務省が行っています。

財務省とは主に国のお金を扱っているところで、国民の生活を安定させ、よりよくするために必要なお金を集め、国のお金が必要なところにバランスよく流れるよう、社会の基盤づくりを担っています。

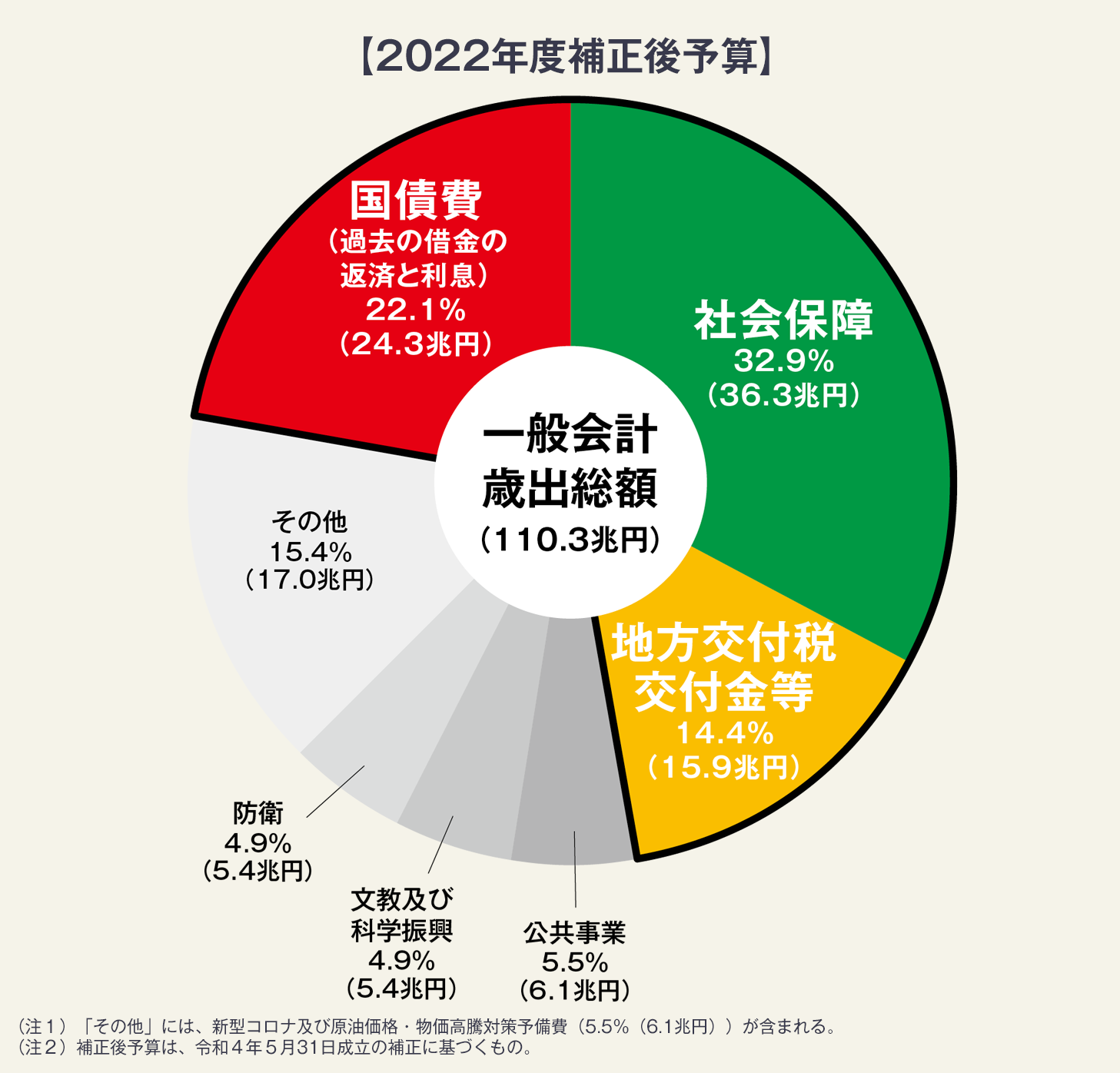

国のお金がどのような分野に使われるのか、2022年度補正後予算の国の一般会計歳出を見てみましょう。

(引用:財務省ウェブサイト 日本の財政を考える)

総額は110.3兆円となっています。これは主に、①社会保障、②国債費、③地方交付税交付金等に使われており、これらで2/3を上回っています。

①「社会保障」:年金、医療、介護、子ども・子育て等のための支出

②「国債費」:国債の償還と利払いを行うための経費

③「地方交付税交付金等」:どの地方公共団体でも一定のサービス水準が維持されるよう、国が調整して地方公共団体に配分する経費

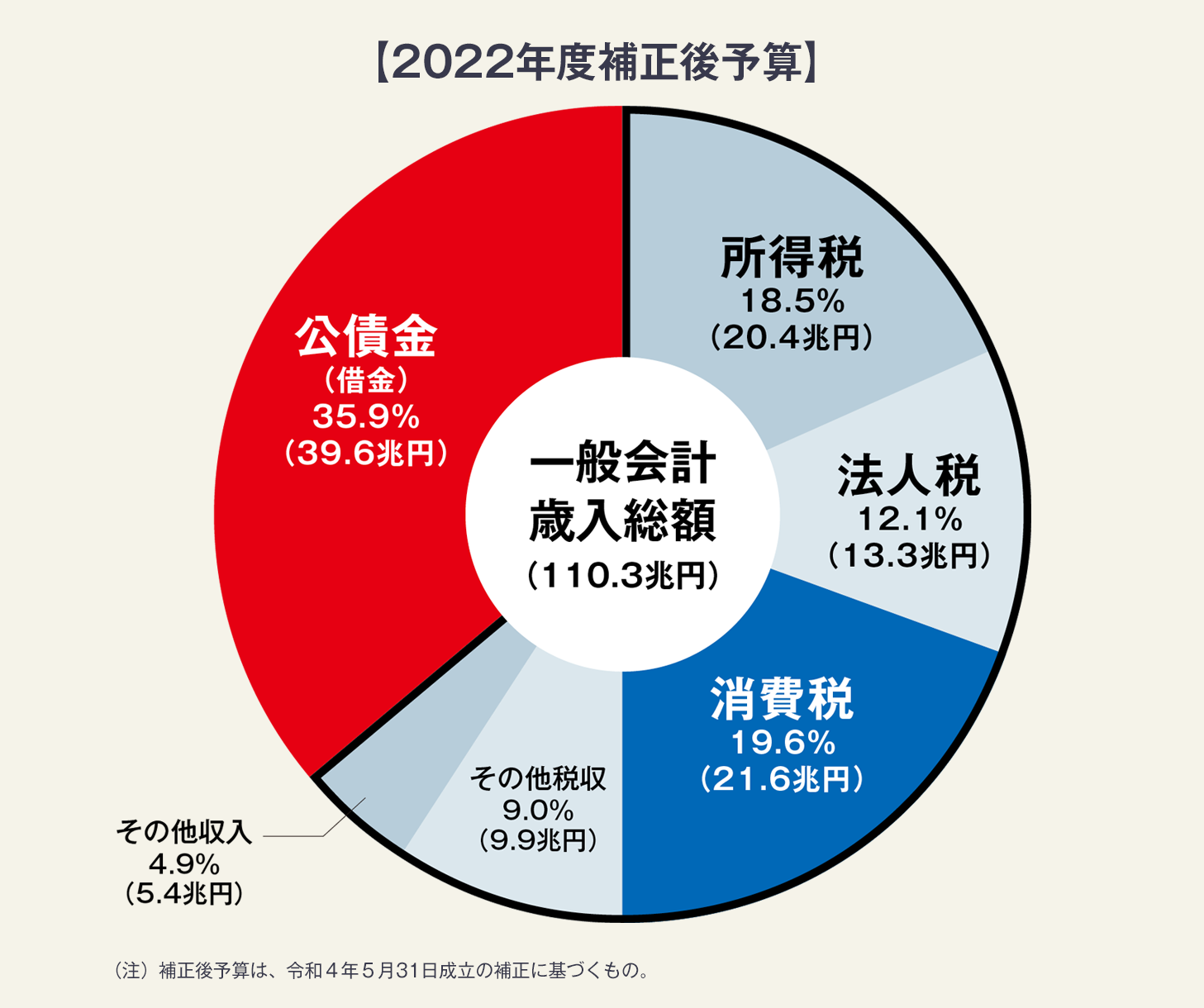

これに対し、歳入を見てみましょう。

(引用:財務省ウェブサイト 日本の財政を考える)

2022年度補正後予算の国の一般会計歳入110.3兆円は、①税収等(所得税、法人税、消費税等の税による収入とその他の収入)と②公債金(歳入の不足分を賄うため、国債により調達される収入)で構成されています。

現在、①税収等では歳出全体の約2/3しか賄えておらず、残りの約1/3は、②国債により調達される収入に依存していることがわかります。

国債関係の歳出、歳入は大きな割合を占めていますね。

国、社会の運営に重要な役割を果たしているといえます。

このように、国債は、どのような目的でどこが発行しているのかがわかると、今後自分が金融商品を選ぶ際の指針にもなりますよね。

今回ご紹介いただいた3つのポイントから、個人向け国債とは「国が責任をもって利子を払い、元本を返してくれる、安心して投資できる金融商品」という特徴を持つものであることがわかりました。

元本割れしないのにリターンが得られるというのは、金融商品としては稀有な存在です。

投資なんて怖い。お金が減るのだけは嫌だ。という、投資に対して不安が強い「投資はじめてさん」には特におすすめのポイントになるでしょう。

さらに利率を確保しながらも、1万円から始めることができ、1年後には自由に換金もできるという手軽さは、今まで銀行にお金を預けるだけだった人でも抵抗なく始められるポイントだと思います。

前半で「個人向け国債とは」を学び、後半は3つのワークを通してさらに個人向け国債についての理解を深めていきました。

ワーク1.国債のイメージを書いてみよう

1つめのワークは、テーブルに配られた色画用紙に、国債に関するイメージや思いつく単語などを自由に書いていくものです。

私のチームからは、「安定」「金利が低い」「手堅い」「ローリスク・ローリターン」「国の借金」「難しそう」「年配の人が持っているイメージ」「仕組みがわからない」「集められたお金はどこに行くの」「あまり儲からない」「長期」「格付機関」など、マイナスのイメージからプラスのイメージまで様々なワードが出てきました。

メンバーも比較的投資が好きな人が多かったようで、投資信託などの金融商品に比べて利率が低いことも話題にあがりました。

隣のチームでは「低金利」「手堅い」「安心」「貯金感覚」「コツコツ」「国がやっているので信頼できる」など、安心できる、まさに個人向け国債の特徴のようなキーワードがたくさん出ていました。

一方、個人向け国債についてあまり知らない、周りに持っている人がいない。という声もあり、認知度の低さもうかがえました。

ワーク2.国債のポジションを見てみよう

2つ目のワークでは、ポジショニングマップを使って、国債がどんな種類の金融商品でどんなポジションにいるのか。ということを可視化していきました。

テーブルごとに置かれた「預金」や「保険」「株」「REIT」「FX」「投資信託」などの金融商品や「iDeCo」「NISA」などの制度がかかれた紙をリスクとリターン、身近と遠いに分かれるマップに貼っていきます。

そして同じ軸で国債と他のものを比較することで、改めて国債はどこに位置づけられるのかを確認していきました。

実際、それぞれの金融商品が身近か遠いかなどはその人の投資経験にも左右され、リスクやリターンもその時の環境や景気動向にも左右されるため、皆さん結構迷いながらのワークとなりました。

私たちのチームでは、一般的に「金融商品」と呼ばれるものはハイリスクのゾーン(下)に固まりました。

ローリスクゾーン(上)には、預金や保険などみんなが知っているものは身近(左)寄り、そして国債は、金融商品の中では珍しくローリスク(上)に入りましたが、ちょっと遠い(右)寄りになっています。

このワークの中でちょっと驚いたのは、iDeCoの存在。

私のチームでは4人のうち3人がやっていて、どちらかというと身近寄りに入っているのですが、実は普及率は3.5%しかないそうです。

(引用:大和総研 iDeCo の加入者数(2022 年 3 月時点)と加入率の推移)

さすがきんゆう女子。のメンバーです。

マネーリテラシーが高いっ。

ワーク3.個人向け国債を買うなら何%?私たちのポートフォリオを考えてみよう

3つめのワークでは、実際に自分の「現在」と「未来」2つのポートフォリオを作ってみました。

ポートフォリオとは、ここでは貯金や株、保険、債券などお金の種類の組み合わせとその割合をいいます。

お金に対する優先順位や、投資に対する熱量、未来の姿は人それぞれ違うもので、このワークでは現実から理想まで、色んなパターンのポートフォリオが出てきました。

その中で目立ったのは、将来的には個人向け国債(もしくは何らかの債券)を持ってみたい。という意見です。

今は収入もあるし、積極的な投資で資産を増やしていきたいけど、将来、退職間近になって資産を守る段階になった時に、元本が減らない個人向け国債に魅力を感じているという人が何人もいました。

実際、将来のポートフォリオで個人向け国債の割合を5割にしている人も!

また今投資を積極的に頑張っている人も、値動きの激しい金融商品だけだと資産が大きく動くので、個人向け国債や金などを買って資産を分散させることでリスクヘッジをしたい。という意見もありました。

一方で個人向け国債は利率が高くはないので、インフレ(物価上昇)率より利率が低いのであれば、他の投資商品で資産を守っていきたいという意見もありました。

この座談会をするにあたって、きんゆう女子では、最近大きく変わっていく社会において、お金の価値観や行動がどう変わったのか。というアンケートを取られたそうです。

その結果「お金に対する価値観や行動変わった!」という声がとても多く

・投資に少し慣れてギアを入れていきたいと思うようになりました

・貯金はほどほどに可能な範囲で投資するようになりました

・普通預金をするよりもつみたて NISA や自己投資にお金を回したいと考えるようになりました

・貯金しても利息がつかないので投資を考えるようになりました

・物価が上がって貯金が大変と思えるようになりました

・貯金や投資を通じて経済に興味を持つようになりました

・今のうちに老後の資金を考えるようになりました

などなど円安や物価の上昇を背景に、貯金だけでは増えないことに対する問題意識や、投資を前向きに検討する声などが次々に出てきました。

そのアンケート結果を聞きながら、このような「投資はじめてさん」にこそ、投資の最初の一歩として検討する金融商品に、個人向け国債はちょうどいいんじゃないかな。と思いました。

今回の座談会を通して特に印象に残ったのは、同じ投資でも、ライフステージによって攻める投資と守る投資があるということです。

また、積極的に投資をしている場合にも、リスクヘッジのためには資産を守る投資も必要だということも、印象に残りました。

元本を守りながら増やすことができる個人向け国債は、派手さはありませんが、まさに守りながら攻めることのできる金融商品なんだなと改めて思いました。

投資についてまだ不安がある人、これからは守りの投資に入っていきたい人、資産を分散させたい人にとっては、ぴったりな個人向け国債。

私も、資産を守りながら投資ができる個人向け国債を検討してみたいと思います。

Let’s share with Us!

自分の感じていることを素直に表現しよう。

定期的にメルマガでアンケートをお送りします。アンケートに回答することで、みなさんの金融や経済に関する声を届けてください。コミュニティだけでなく社会にも貢献しましょう。

自分の体験や生活の工夫を発信しよう(女子会や記事で)

お金テーマ×あなたの得意なこと・好きなことをテーマに女子会や教室を主催したり、編集部に体験談を寄稿することができます。金融・経済だけでなく、日々の生活をちょっと豊かにする考え方や工夫などもお待ちしています。

オンラインコミュニティでつながって、語り合おう、支え合おう

オフィシャルメンバー限定コミュニティでは、メンバー同士がオープンに会話ができます。誰かが疑問に思ったことや寄せられた質問やモヤモヤ・お悩みはみんなで解決!マナーを守って参加してくださいね。

OMCでの活動に応じてソーシャルギフトをお届け。有意義に使おう。

活動の頑張りに応じて、時々「お礼(ソーシャルギフト)」をお届けいたします。コミュニティが活性化していくことで一人一人にパワーチャージできる仕組みです。(ソーシャルギフトはAmazonギフト等になります)

Special Contents

Coming soon!

金融のお役立ち情報

金融に関する情報を集めていると不安に思ったり、相談したいことってありますよね。そんな時に役に立つ金融機関さんが発信している情報をまとめてみました。

送信中です...。